El pequeño libro de los altos rendimientos con bajo riesgo

Liebres y tortugas en los mercados financieros

El libro

Durante generaciones, los inversionistas han creído que el riesgo y el rendimiento siempre van de la mano. ¿Pero es esto realmente cierto? Pim van Vliet, fundador y gestor de los fondos de renta variable conservadora de Robeco, y experto en el campo de la inversión de bajo riesgo, asocia los hallazgos de las investigaciones más recientes con datos bursátiles que remontan hasta 1929 para demostrar que la inversión en acciones de bajo riesgo genera rendimientos sorprendentemente altos, significativamente mejores que los de las acciones de alto riesgo. Junto con el especialista en inversiones Jan de Koning, presenta este sorprendente hallazgo como un moderno y optimista equivalente de la fábula de 'la tortuga y la liebre'.

Este libro te ayudará a preparar tu propia cartera de bajo riesgo, seleccionar el ETF correcto o escoger un fondo de inversión activo de bajo riesgo para sacar provecho de esta paradoja. Además, explica por qué la inversión en acciones de bajo riesgo funciona y seguirá funcionando, a pesar de que crezca le número personas conscientes de la paradoja. También es una historia personal, que vincula nuestra naturaleza humana y nuestro comportamiento a una fórmula de inversión prudente y exitosa. Los altos rendimientos con bajo riesgo dan todas las herramientas que uno necesita para lograr excelentes resultados invirtiendo a largo plazo. El libro está disponible en inglés, alemán, holandés y español. También se publicará en francés y chino.

Reseñas del libro

"Pim y Jan desmontan de forma amena uno de los axiomas clásicos de la inversión (más rentabilidad mayor riesgo), y nos proporcionan una metodología sencilla y práctica para aprovechar esta anomalía. Aún más, nos abren una puerta a entender las motivaciones y miedos que tanto inversores como gestores tenemos, y que en muchas ocasiones tienen una gran influencia en nuestras inversiones”

Fernando Aguado, CFA. Director de Inversiones Fonditel, España

"Pim Van Vliet no solo explica maestramente, y de una manera sencilla, didáctica y amena la paradoja de la baja volatilidad, sino que además da las lecciones que todo inversor debería conocer antes de enfrentarse a la gestión de su patrimonio.”

Enrique Marazuela, CFA. CIO de Banca Privada de BBVA y Presidente de CFA Society Spain

“Dos de las principales referencias académicas y prácticas en la gestión Low Volatility explican de forma sencilla y práctica uno de los pilares del Factor Investing. También demuestran cómo la incorporación de otros factores como Momentum o Income sirven para mejorar la rentabilidad y reducir el tracking error.”

David Cano Martinez, Director de General de Afi, Inversiones Financieras Globales, EAFI, España

“Este libro debería ser una lectura obligada para el inversor inteligente. Demuestra cómo las teorías tradicionales que hemos aprendido en las clases de finanzas, como “modern portfolio theory”, no son útiles en la práctica. De una forma educativa, pragmática y dirigida al público en general, Pim y Jan nos enseñan como realmente preservar capital y generar riqueza para el largo plazo.”

Luis Buceta, CFA, CIO Banco Alcalá Wealth Management, España

"El efecto bajo-riesgo, o la idea de que, a diferencia de muchas teorías conocidas, históricamente los rendimientos medios de las acciones no parecen subir con la mayoría de medidas estándar del riesgo, es una de las ‘anomalías’ más importantes de las finanzas modernas. Pim van Vliet es uno de los pioneros en estudiar este efecto y aplicarlo para mejorar las carteras de los inversores. Cualquier persona interesada por la inversión sistemática en valores debería leer con atención este importante libro.”

Clifford S. Asness, fundador, director de gestión y director de inversiones de AQR Capital Management, EE. UU.

“Pim van Vliet ha sido pionero en convertir el conocimiento académico sobre la anomalía de los valores de bajo riesgo en una cartera de inversión milmillonaria. Este libro presenta su obra magna de una manera clara y potente, arrojando luz sobre la inversión de bajo riesgo para cualquiera interesado en la inversión de capital, sea cual sea su historial cuantitativo. Definitivamente vale la pena leerlo.”

Gerben de Zwart, jefe de Quantitative Equities, APG Asset Management, Países Bajos

“Me ha encantado leer este libro. Es educativo, humilde, divertido y filosófico; atributos muy raros de encontrar en un libro sobre finanzas. En el mundo actual, en el que las personas cada vez más deberán ocuparse de gestionar sus propios ahorros, este libro cubre una necesidad: aportar consejos fiables y pragmáticos sobre cómo gestionar tu dinero. Además, expone una verdad incómoda sobre la inversión que llevo muy cerca de mi corazón: más riesgo no significa necesariamente más rendimiento. Al contrario, es una gestión del riesgo sana y pro-activa lo que permite que las carteras de inversión tengan un rendimiento sostenido a largo plazo.” Fiona Frick, consejera delegada Unigestion, Suiza

“La experiencia de Pim van Vliet como uno de los pioneros de la inversión de baja volatilidad le da una visión singular de una de las anomalías más fascinantes de nuestros tiempos. La idea de que el riesgo, definido adecuadamente, genera un rendimiento positivo, es una de esas ideas que se vuelve todavía más profunda cuando aprendemos que no es cierta. No existe un karma cósmico del riesgo que compense a las personas que se arriesgan, y este libro ayudará a la gente a entender qué tipos de riesgos financieros generan ganancias, y cuáles te acabarán costando dinero.”

Eric Falkenstein, autor de “The Missing Risk Premium”: Why Low Volatility Investing works, EE. UU.

“Explicar una teoría financiera a un público amplio no es tarea fácil, y refutar una de las teorías más antiguas y conocidas de la inversión, todavía lo es menos. Pero Pim (y Jan) logran convencer al lector de su enfoque con este libro accesible y fácil de leer. No sólo explican en qué consiste la inversión de bajo riesgo, sino que además ofrecen a los lectores un conjunto de lecciones de inversión (y de vida). Recomendaría a cualquier persona interesada en invertir que lea este libro. Puede que no convierta a todos los lectores en inversores de bajo riesgo, pero seguro que les dará información muy valiosa sobre el tema del riesgo y la rentabilidad.” Ronald van Genderen, CFA, director de Análisis e Investigación en Morningstar, Países Bajos

Las ilustraciones:

A veces un dibujo vale más que mil palabras. Con el fin de explicar la sorprendente paradoja de las acciones de bajo riesgo que superan a las acciones de alto riesgo de la mejor manera posible, el libro contiene una gran cantidad de bellas ilustraciones y gráficos creados por el ilustrador de gráficos Ron Offermans.

Los autores:

Pim van Vliet, PhD es el fundador y gestor de los fondos de renta variable conservadora de Robeco. Estos fondos de bajo riesgo se basan en la investigación académica y proporcionan a los inversores una fuente estable de ingresos en el mercado de valores. Es profesor invitado en varias universidades, autor de numerosas publicaciones financieras y viaja por todo el mundo promoviendo la inversión de baja volatilidad. Pim tiene un doctorado y un MSc (cum laude) en economía financiera de la Universidad Erasmus de Rotterdam.

Jan de Koning, CFA, CAIA, CIPM, CMT es especialista en estrategias cuantitativas de renta variable de Robeco y dirige reuniones de clientes y consultores, habla en conferencias y ofrece seminarios sobre la inversión de baja volatilidad. En el pasado, publicó boletines de noticias sobre inversiones y fue asesor de inversiones, gestor de cartera y gestor fiduciario para inversores institucionales. Jan tiene un MSc de la Universidad de Tilburg y ostenta las titulaciones CFA®, CAIA, CIPM y CMT.

Las herramientas de selección

Data updated

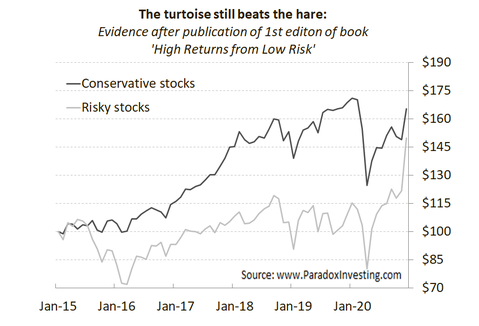

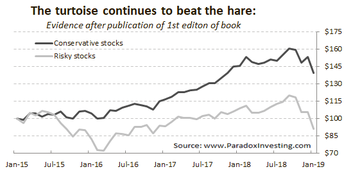

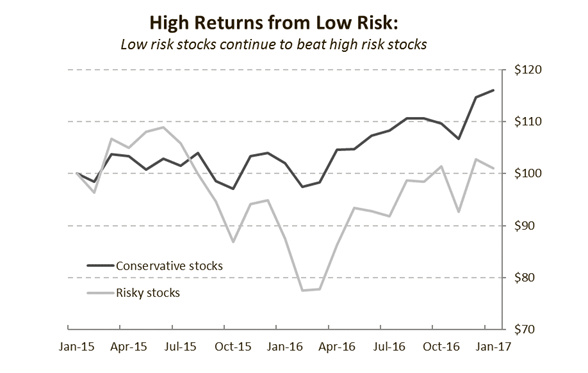

Since the publication of the first edition of the book we have maintained a dataset that highlights the returns of Conservative and Risky stocks. Since 2015 the tortoise continues to beat the hare, despite the fact the hare seems to have had some extra energy over the last few years.

Low Risk investing in 2021: You’re probably feeling like…… a winner!

2021 has been a good year for investors and a perfect year for our low-risk, conservative tortoise fans! After the dismal performance of Conservative stocks in 2020, the tortoises managed to beat the hares in what has been a turbulent year for investors. Global supply chain disruptions, a re-opening of the world economy and a tight US-labor market caused inflation to cascade higher in this year. As a result, investor enthusiasm faded away over the course of the year. High-risk stocks didn’t perform that well in this climate.

Whereas investors still loved high-risk stocks in January and February – remember the Wall Street Bets Mania of young retail investors chasing stocks (or stonks?) of GameStop and AMC! – and Conservative stocks underperformed, the tales turned in the months March, April and May. Low-risk stock started to outperform the high-risk stocks in these months. Especially at the end of the year low-risk stocks managed to perform – from a relative perspective – better than the high-risk stocks of the investment universe. Result? Conservative Stocks staged a 27% return, while high-risk (or risky) stocks only delivered 12%.

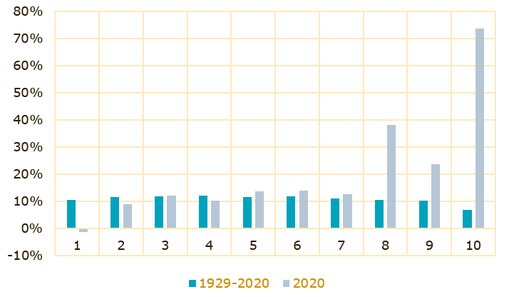

Low Risk investing in 2020: You’re probably feeling like…… a loser

The year 2020 has been a though year for low risk and Conservative investors. Investing in large-cap growth and high-risk stocks turned out to be the best thing an investor could do during this eventful year. In the graphs below we show the returns of the 10 risk sorted portfolios for 2020 and 1929 – 2020 on the left-hand side. Also shown (graph on right) the results of the Conservative stocks (Low Vol + Value + Momentum) since we published the book.

Mission Money: Die 6 besten Bücher, die dir so niemand empfiehlt (12:30)

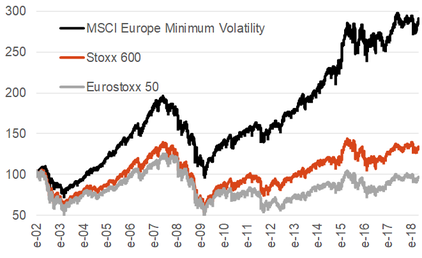

Defensive Aktien: The Conservative Formula für Euro-Anleger

"Defensive Aktien, die anhand der „Conservative Formula“ von Blitz/van Vliet selektiert werden, erwirtschafteten im Euroraum zwischen 1990-2018 eine geometrische Durchschnittsrendite von 13,9% pro Jahr bei reduziertem Risiko. Die Strategie zeigt dabei eine effiziente Exposition zu den etablierten Renditefaktoren, kann aber nicht vollständig durch diese erklärt werden. Das Outperformancepotential offenbart sich besonders in schwierigen Marktphasen und wird vor allem durch die Übergewichtung nicht-zyklischer Branchen getrieben."

Im Rahmen der Rendite/Risiko-Analyse konnte gezeigt werden, dass das resultierende Conservative-Portfolio ein hohes Outperformancepotential mit reduzierter Volatilität und geringerem Downside-Risiko kombiniert. Während der Markt über den Beobachtungszeitraum eine geometrische Durchschnittsrendite von 6,8% pro Jahr erzielte, erreichte das Conservative-Portfolio einen Wert von 13,9% pro Jahr. Dies spiegelt sich entsprechend auch in den risikoadjustierten Renditen wider, die nach Kontrolle für das Marktrisiko bei 8,1% pro Jahr liegen. Die multifaktorielle Analyse hat darüber hinaus dargelegt, dass die Strategie Investoren eine effiziente Faktor-Exposition zu den etablierten Renditefaktoren wie Size, Value, Momentum und Quality bietet, aber durch diese nicht vollständig erklärt werden kann. Es verbleiben auch im Vier- bzw. Sechs-Faktor-Modell signifikant positive Alphas i.H.v. 3,8% bzw. 3,0% pro Jahr. Das Outperformancepotential der Strategie offenbart sich besonders in schwierigen Marktphasen und resultiert vor allem aus einer Sektorallokation, die Unternehmen aus nicht-zyklische Branchen relativ zum Markt übergewichtet”.

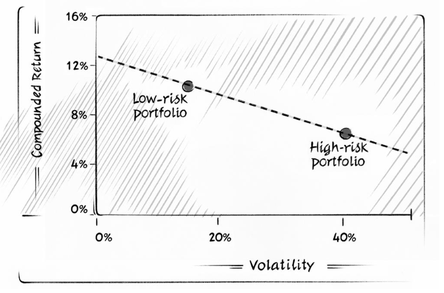

Think of the old saying: It's not what you make, but what you don't lose

"Van Vliet and de Koning responded by referring to the fable of the tortoise and the hare. The tortoise is expected to lose the race to the much faster hare. Nevertheless, the tortoise does race, moving slowly and steadily. The hare dashes out ahead of the tortoise, confident it will win easily. It’s so confident it takes a nap and ends up being beaten by the tortoise. That’s the paradox at the core of this book, that a low-risk portfolio beats a high-risk portfolio because it is slow and steady. It never races ahead, but it can recover from market declines more quickly than the high-risk portfolio. Consider just the S&P 500’s loss of 38.5% in 2008. Both high-risk and low-risk portfolios had to recover, and while the authors don’t provide the amounts of the losses in that year, we can be quite sure that the high-risk stocks had a much steeper path to recovery.."

Invertir con la máxima rentabilidad: ¿qué riesgo podemos asumir?

"Cualquier inversión espera un determinado retorno. Una relación en la que se cuela un tercer factor: el riesgo. Su nivel es directamente proporcional al beneficio de la inversión. La premisa es sencilla: a más riesgo, más potencial de ganancia pero, ¿hasta qué punto es aconsejable asumir riesgos para invertir y obtener la máxima rentabilidad? El terreno de la inversión es incierto por lo que es conveniente moverse por él con cautela aunque con la idea de que quien no arriesga, no gana."

Pero ¿existen inversiones con altos rendimientos y bajo riesgo? Sí, al menos es lo que los expertos en inversiones Pim van Vliet y Jan de Koning ponderan en su libro, El pequeño libro de los altos rendimientos con bajo riesgo (Deusto, 2018). Los llaman ‘valores aburridos’, pero son los que la historia ha coronado como los más rentables. Estos holandeses analizaron el comportamiento en el tiempo -desde 1929 hasta 2017- de las acciones más conservadoras y las más arriesgadas del mercado con una sorprendente conclusión. Si en 1929 se hubieran invertido 100 euros en títulos de los considerados ‘aburridos’, hoy se tendría un valor superior a 26 millones de euros, mientras que los valores ‘de riesgo’ sólo habrían dado 780 euros. Este cálculo vuelve a poner de relevancia que no solo el riesgo determina la rentabilidad, sino el criterio, ya que como dijo el sabio financiero Buffett: “El mayor riesgo proviene de no saber lo que se está haciendo”.

5 boeken die van jou een succesvolle belegger maken

"Wil jij je vermogen exponentieel laten groeien door te gaan beleggen? Dan kan je waarschijnlijk wel wat tips van ervaren beleggers gebruiken. Met de expertise beschreven in deze boeken en de inzichten die de schrijvers over beleggen hebben vergaard, wordt jouw succes bijna gegarandeerd na het lezen van onderstaande boeken. Leer van andermans fouten en investeer in je eigen kennis".

Chinese edition of the book: 600+ reviews and counting...

It has been two and a half years ago that we published the first edition of the book on low risk investing with Wiley in the UK. Back in the days Pim and I had the idea to just publish one version of the book as we didn't work with a publishing agent. After all, writing and publishing the book was something we pursued outside working hours and consumed quite a bit of our time and energy.

However, due to the ongoing feedback from colleagues, friends and family and the requests to publish the book in other languages as well we started to publish the book with great publishers as well. Think about a German book with FinanzBuch Verlag, a French edition with Economica in Paris, a Spanish edition with Roger Domingo from Duesto and last year we published the Dutch edition with the fantastic publisher Business Contact. Most of times we received incredible help from colleagues that had a better understanding of Spanish, German or the French language than Pim or I possessed. Take the great Dr. Bernhard Breloer for example: native German speaking 'uber'-quant who normally helps out clients in Germany. Or Weili Zhou, our Chinese Queen of Quant and deputy head quant research at one of the leading quantitative asset managers in the world. She had the great idea to publish the book in Chinese language together with CITIC publishers, one of the largest publishers. Weili did special research on the local Chinese equities market, the A-shares market, and we added that chapter about low-risk investing in China to the book.

Pim and I joked many times that we would be very happy if every Chinese investor would know this book (Pim day-dreamed about early retirement....). Well, frankly, we are not their yet (and who wants to retire anyway if you are enjoying your work?), but the Chinese book turned out to be a bestseller with special fan mail in Chinese and many many reviews on Chinese online retail website JD.com. Within half a year over 600 Chinese readers provided feedback, which resulted in a 5-star rating.

You might wonder: What is your plan with this book? Can we expect an update? Are you going to write more books? Well, our plan was to write a book that would be still relevant if our kids would pick it up on a rainy day and start reading it in 10 or 15 years from now. We provide every year an update of the returns on this website and will continue to publish editions in other languages as well (if a language is missing and you know a great publisher, drop us a line!).

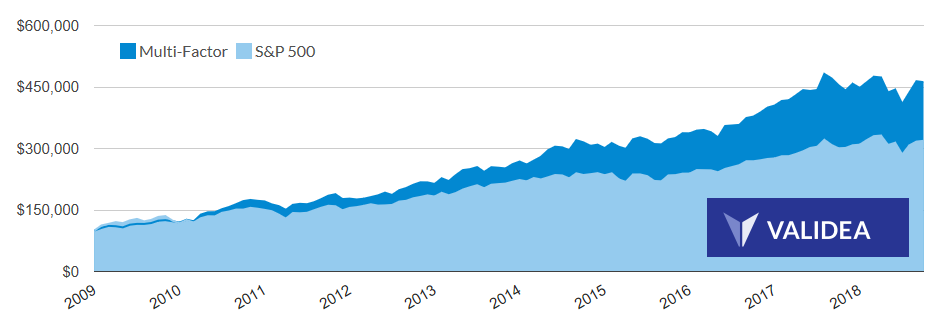

Validea Guru Screener adds High Returns From Low Risk formula

"Validea used the investment strategy outlined in the book High Returns From Low Risk written by Pim van Vliet to create our Multi-Factor Investor portfolio.

Van Vliet's strategy starts by selecting the 1000 largest stocks based on market cap. It then reduces that group further by eliminating the 500 most volatile stocks using standard deviation. The remaining stocks are sorted based on their net payout yield (which looks for firms with high dividends that are also buying back their stock), and their intermediate term momentum (using 12-month momentum excluding the most recent month).

The end result is a group of low volatility stocks that are focused on returning capital to shareholders and have been performing well relative to the market."

Updated dataset available

Did the formula worked in 2018? Does low-risk investing still work in this new era of fintech, cryptocurrencies and 'winner-takes-all' platform economies? See for yourself by downloading the updated dataset which covers 1929 - 1918, almost 90 years of evidence... Have fun!

Robeco slaat gong om aandacht te vragen voor ‘De conservatieve belegger”

"Robeco slaat samen met beleggingsexperts Pim van Vliet en Jan de Koning de gong, en vragen hiermee aandacht voor het beleggingsgedrag van de conservatieve belegger. Van Vliet en de Koning hebben een boek geschreven over laag volatiel beleggen. Hiervan komt midden oktober een Nederlandse vertaling van uit."

Focus: Money Online - Fabelhafte Renditen

"Wer nicht wagt, der nicht gewinnt? Falsch! Wer langfristig erfolgreich sein will, setzt auf Vernunft statt auf Spektakel. FOCUS-MONEY liefert den eindeutigen Beweis Wie an der Schnur gezogen.

Die Historie zeigt: Aktien mit einer geringen Volatilität schneiden langfristig deutlich besser ab als risikoreiche Wertpapiere. Anleger erzielen so deutliche Überrenditen und können ruhiger schlafen. Es waren einmal eine Schildkröte und ein Hase.

Der Hase machte sich Tag für Tag über die Langsamkeit der Schildkröte lustig. Trotzdem wagte sie es, den Hasen zum Wettlauf herauszufordern. Der Hase ließ sich mehr im Scherz als aus Prahlerei darauf ein. Als der Startschuss fiel, sprang der Hase, große Haken schlagend, mit vielen Umwegen los.

Die ganze Zeit über lachte er über die Dummheit der Schildkröte. Und um ihre Niederlage besonders auszukosten, legte er sich kurz vor dem Ziel ins weiche Gras, um dort auf sie zu warten. Die Schildkröte kroch unermüdlich voran. Als sie sich dem Ziel näherte, sah sie den Hasen im Gras, doch sie ließ sich nicht beirren. Sie kroch weiter, und tatsächlich ging sie als Erste über die Ziellinie!"

Beter beleggen met de kwantformule van Robeco

"Het kon niet uitblijven. Na Graham’s formule en de Magic Formula, daar is ie dan: de kwantformule. Dat wil zeggen de simpele kwantitatieve formule van Robeco. Naar verluidt zou elke belegger hiermee uit de voeten moeten kunnen. We namen de proef op de som.

Al in 1934 drukte Benjamin Graham, de leermeester van Warren Buffett, in zijn boek Security Analysis beleggers op het hart de financiële positie van bedrijven zorgvuldig te bestuderen. Enkel de aandelen die onder hun intrinsieke waarde noteren, beschikken door hun onderwaardering over een veiligheidsmarge en zijn dus geschikt als investering."

Una verdad incómoda - David Cano

"Este libro trata de inversores y de mercados que no siempre se comportan según la teoría. Esta es la historia de una verdad incómoda: cómo las acciones de bajo riesgo (la tortuga) baten a las de alto riesgo (la liebre). Sirve para conocer una de las principales anomalías en los mercados financieros: la relación entre riesgo y rentabilidad no solo no es lineal sino que en ocasiones se hace negativa (sobre todo cuanto mayor es el riesgo). Ataque frontal al CAPM (Capital Asset Pricing Model)."

Fortune Financial's Lawrence Hamtil interviews Pim van Vliet

"Over the last few years, Lawrence has written several times about the myth of more risk equaling more reward, explaining that, historically, the opposite has been true: low-volatility sectors and strategies have outperformed more volatile sectors and strategies.

Lawrence: "In January, after publishing "Why Low-Vol Strategies Make Sense Now", I was pleasantly surprised by an email from Jan de Koning of Robeco in the Netherlands, who, along with Pim van Vliet, PhD, manages a multi-billion dollar fund based on the low-volatility 'paradox.' Jan had come across my article, and was kind enough to share the knowledge on low-volatility investing that he and Pim have accumulated over the years. To make a long story short, Jan and Pim are experts on low-volatility investing, and after reading their wonderful book on the topic, I invited them to do a brief Q&A about their findings, which Pim was kind enough to do here."

Este libro revela una historia sobre el mercado de valores que cambiará la visión que tienes de la inversión - Review El Mundo Financiero

"¿Qué es lo que ocurre? Muchos inversores no lo han advertido hasta ahora, porque siempre han adoptado un enfoque a corto plazo en lugar de uno a largo plazo, quizás por la trampa del bonus anual. Una vez te has dado cuenta de que sólo necesitas una cantidad moderada de riesgo en tu cartera y mantienes una visión a largo plazo, automáticamente estarás menos inclinado a consultar los precios de las acciones, a esperar las últimas noticias, a operar con frecuencia, etc.

Este libro revela una historia sobre el mercado de valores que cambiará la visión que tienes de la inversión. Es una historia sobre la paradoja con la que tropezaros los autores hace muchos años. Es la historia de una “verdad incómoda” para los profesores de economía, puesto que desbarata totalmente sus modelos."

Las acciones de bajo riesgo te hacen rico, las de alto riesgo te hacen pobre - interview with La Informacion

"A la hora de invertir, todos damos por hecho que al hacer apuestas más arriesgadas se pueden obtener mayores ganancias. Pero no es cierto. Como explican los profesores holandeses Pim Van Vliet y Jan de Koning en El pequeño libro de los altos rendimientos con bajo riesgo (Deusto) invertir en una cartera de baja volatilidad es, a la larga, más rentable que hacerla en una de alto riesgo.

Y es algo que, aseguran, han comprobado tras años y años de estudios cuantitativos. De Koning, que trabaja junto a Van Vliet en el fondo de inversión Robeco, ha contestado a las preguntas de La Información."

Blog by Rafael Damborenea on Finect website

"Aprovechando que viene un fin de semana de lluvias y frío en la mayor parte de España, puede ser una buena idea quedarse en casa y disfrutar de una buena lectura. El último libro que he leído, y al que hace honor el título del artículo, está escrito por Pim van Vliet y Jan de Koning (ambos trabajadores de Robeco). Se llama El pequeño libro de los altos rendimientos con bajo riesgo y fue publicado por Deusto el pasado 30 de enero.

Aunque el título pueda llevar a pensar que se trata del enésimo intento de vendernos el Santo Grial de la inversión, nada más lejos de la realidad: es una lectura amena, divertida y que demuestra al lector que, a largo plazo, las acciones de baja volatilidad son mucho más rentables que las de alta volatilidad.

La teoría moderna de gestión de carteras, muy presente en cualquier carrera, postgrado o certificación profesional del ámbito financiero, viene a decirnos que, a mayor riesgo, mayor será la rentabilidad. Y es aquí donde van Vliet explica la paradoja de los altos rendimientos con bajo riesgo."

Cómo mejorar su cultura financiera para tomar decisiones acertadas con su dinero - Periodista Digital

"Existe la creencia generalizada de que, cuanto más arriesgadas son las inversiones, mayores serán los beneficios. Pero es justo lo contrario, aunque contradiga la intuición y lo que se estudia en las escuelas de negocios.

Las acciones de bajo riesgo son las que pueden hacerte rico, mientras que las que comportan mucho riesgo es probable que te lleven a la ruina, tal y como Van Vliet y De Koning demuestran de manera convincente y con una gran cantidad de datos sólidos y fiables que abarcan casi un siglo de operaciones bursátiles.

De hecho, invertir en una cartera de baja volatilidad es más rentable que hacerlo en una de alta rentabilidad. Muchos inversores no lo han advertido hasta ahora porque siempre han adoptado un enfoque a corto plazo en lugar de uno a largo plazo, y han pasado por alto lo que Albert Einstein llamó la octava maravilla del mundo: los rendimientos compuestos, es decir, los rendimientos sobre rendimientos previos."

Las bolsas vuelven a la irracionalidad - La Vanguardia

"Albert Camus solía repetir que todo lo que había aprendido de los hombres y de la moral lo había aprendido en el fútbol. Jan De Konig, coautor de El pequeño libro de los altos rendimientos con bajo riesgos (Deusto 2018), especialista en estrategias de inversión en la firma holandesa Robeco, también ha aprendido mucho del fútbol a la hora de invertir. Después de la volatilidad de esta semana, su esquema en la pizarra es el siguiente: “Para ganar, no puedes llenar el equipo de atacantes como Messi. Tienes que pensar en tener una buena defensa”, explica. “En las bolsas, muchos inversores cometieron este error. Creyeron que al apostar en firmas glamurosas y de alto crecimiento como Alibaba o Tesla tendrían la victoria asegurada. Pero no”. Para De Konig, hubiera sido más prudente apostar, desde el principio, en compañías “aburridas”, como eléctricas, telecomunicaciones o materiales químicos, es decir, firmas que no son cíclicas."

High Returns Low Risk – The Low Vol Anomaly: The Seven Circles

"Today’s post is a first look at a popular book from last year – High Returns from Low Risk – and at the low volatility anomaly it describes. It sounds too good to be true, doesn’t it? But for once it isn’t. The book is written by Pim Van Vliet and Jan De Koning, and looks at one of the most recently discovered – or more accurately, most recently publicized – market paradoxes.

The Best Trading Books of 2017 by Traderlife.co.uk

Hannah Langworth: "Looking for something to add to your Christmas list? Well here are six books published in the last twelve months that are well worth a read over the holidays – plus one to look out for in the new year.

Think that you have to invest in high-risk assets to get high returns? Think again, says this book. “In life you should try to find the optimum between too little and too much,” say the authors, and claim that this applies to investment risk too. Chosen carefully, a portfolio of low-risk assets can actually outperform high-risk ones, they argue, giving traders access to the investment holy grail of great returns with minimal exposure."

Book review in El Economista by Javier Lopez Bernardo, Ph.D, CFA

La ciencia económica, o la ciencia lúgubre como la apodó el historiador Thomas Carlyle en el siglo XIX, ha basado su desarrollo sobre el principio de la escasez de recursos. Una gran parte de la teoría económica moderna está basada en el axioma de la asignación eficiente de recursos y su implicación para el bienestar de una sociedad.

Desde este punto de vista, una de las frases favoritas de los economistas es que no hay “nada gratis” (free lunch): los recursos destinados a un uso tienen que ser sustraídos de otro. Dichos axiomas de la ciencia económica se extrapolaron en la década de 1950 a la teoría financiera gracias a la teoría de carteras de Harry Markowitz. En dicha teoría, el axioma de que no hay nada gratis se aplica al rendimiento de los activos financieros: dicho rendimiento es proporcional al nivel de riesgo asumido (medido por la volatilidad de los precios), con lo que si se quieren obtener retornos superiores en mercados eficientes hay que asumir mayores volatilidades.

#1 Position on the Top 10 Must Read Finance Books of 2017

Finance Monthly has heard from Tamir Davies, content writer and researcher for Savoy Stewart, on the top 10 finance based books to look out for this year, a little about each and which reader they are best suited to.

Tackling the subject of ‘finance’, no matter your aim or venture, can be a difficult feat. It is a tricky topic to get your head around, even if you consider yourself an expert, and as the saying goes ‘knowledge is power’. One traditional way of acquiring this knowledge is by reading. You may be a solicitor, accountant, commercial property investor or CFO, but the ultimate aim is the same – to better yourself in the financial world and to make a return on investment.

1. High Returns from Low Risk: A remarkable Stock Market Paradox by Pim Van Vliet

Traditionally, investors used to view low-risk stocks as safe but unprofitable. And of course profitability is the most important aspect of financial investment. However, this is now a flawed theory. This book, explores how low-risk stocks are actually proving to be far more beneficial, and can outperform high-risk stocks. If you used to believe, the higher the risk, the greater the reward – this old axiom is holding you back. Who’s it for: If you have money and want to know where to put it, with maximum return. Suitable for investors, those in private equity and property investment.

Conservative Formula available at ValueSignals.com

As of today investors can screen for stocks that offer high returns from low risk by using the screener of ValueSignals.com.

Charles Sizemore reviews the book

"Van Vliet and de Koning found that, over the past 86 years, a portfolio of the least volatile stocks (lowest decile) outperformed a portfolio of the most volatile stocks (highest decile) with annualized returns of 10.2% and 6.4%, respectively.

Van Vliet and de Koning are anomaly hunters, and I would include them among the growing evidence-based “smart beta” movement that seek to build a better mousetrap than traditional cap-weighting indexing."

Book review in the Financial Times - FTAdvisor

"I am always keen to consider and understand new investment strategies. Exposure to a wide range of views and opinions is an important factor in allowing me to continue to deliver robust financial advice.

I am therefore pleased to have taken time to read High Returns from Low Risk. Heavy with paradox, I think overall the text is aimed at the do-it-yourself investor who is comfortable and confident to make longer term investment choices with the aim of re-investing income/returns to achieve effective/rewarding compounding – indicated as the eighth wonder of the world."

Stockopedia.com: book review and recommendation

"One of Europe’s most influential fund managers has just written a fabulous little book titled “High Returns from Low Risk - a remarkable stock market paradox”. I don’t recommend many books, but I think there are a lot of investors that could learn from this. It’s barely 140 pages long, and in spite of a dose of marketing towards the end, it’s a great addition to any stock market investor’s library.

The book is written by academic turned fund manager Pim Van Vliet and his colleague Jan de Koning. Both work at the Dutch fund management group Robeco, which has become well known for its factor investing funds. While Van Vliet will take the plaudits for the book, it’s clear that De Koning has had a huge hand in making his ideas accessible and should take a lot of credit. It’s no mean feat to make tricky financial concepts easily understandable, and I think they’ve nailed it.

Review by Larry Swedroe on ETF.com

"Larry Swedroe, a principal and the director of research for Buckingham Strategic Wealth as well as an independent member of the BAM Alliance and author of the book "Your Complete Guide to Factor-Based Investing: The Way Smart Money Invests Today" has wrote a review on the well-known website ETF.com.

Larry: "Van Vliet and de Koning’s simple algorithm-based methodology is similar to the simple algorithm approach, or “magic formula,” presented by Joel Greenblatt in his book “The Little Book That Beats the Market.” (..) Both demonstrate that simple algorithms (which provide systematic approaches to gaining exposure to well-documented factors) have been able to outperform the vast majority of professional investors using their discretion. It’s the “machine is superior to man” story, the explanation being that man is subject to many biases that are difficult to overcome.

Summarizing the book, Van Vliet and de Koning conclude that the fact that low-risk stocks beat high-risk stocks is an inconvenient truth—inconvenient because it demonstrates that standard asset pricing models are wrong. For those interested in low-risk investing, reading “High Returns from Low Risk: A Remarkable Stock Market Paradox” is well worth the time.

Book review Poland: Wysokie ryzyko daje niskie zyski

"Nie ma prostej liniowej zależności między ryzykiem a zyskiem na rynkach akcji. Najbardziej ryzykowne akcje są najmniej zyskowne – piszą Pim Van Vliet i Jen De Koning we właśnie wydanej książce „High Returns form Low Risk. A Remarkable Stock Market Paradox”. Wysokie ryzyko – wysokie zyski, niskie ryzyko – niskie zyski to zasada, która wydaje się być tak oczywista jak to, że ziemia jest okrągła. Jednak autorzy książki (jej polski tytuł to „Wysokie zyski z niskiego ryzyka. Niesamowity paradoks giełdy”) postanowili ją sprawdzić. Wzięli do analizy dane z amerykańskiej giełdy od stycznia 1926 r. do grudnia 2014 r. "

Australian review: 5 things I learned from “High Returns from Low Risk”

“High Returns from Low Risk” by Pim van Vliet is the most approachable book on the low volatility stock anomaly. Most investors will tell you that risk and return are two linked parts of investment – a willingness to take more risk delivers higher returns.

But is this always the case? Pim van Vliet doesn’t think so, and has built a large and successful funds management business out of his belief that assets that are lower risk deliver higher rewards than investment theory says they should. The book teaches you how to build low volatility equity portfolios that not only beat the market, but do so at lower levels . Here are five things that I learnt from this excellent book: .

Article in Dutch newspaper de Volkskrant: Paradox als exportproduct

"Het is de grote beleggingsparadox die Nederland nu als exportproduct koestert. Speculatieve groeiaandelen zoals Google en Snapchat leveren op lange of korte termijn niet meer rendement op dan behoudende defensieve waarden zoals Unilever en Ahold Delhaize. Hiermee wordt de oude in de VS zo gekoesterde beleggingswijsheid (‘hoe hoger het risico hoe hoger het rendement’) op zijn kop gezet. Risico loont niet, risico wordt afgestraft. Robeco timmert daarmee nu internationaal aan de weg."

Book review by Dutch Magazine Financial Investigator

"Een van de zogenoemde beleggingswijsheden is dat risico en rendement met elkaar samenhangen: hoe hoger het risico, hoe hoger het mogelijke rendement. In ‘High Returns from Low Risk’ laat Pim van Vliet, Fund Manager van het Conservative Equity Fund bij Robeco, echter zien dat investeren in aandelen met een laag risico over een langere periode aanzienlijk meer oplevert dan beleggen in high-risk aandelen. De vraag die zich natuurlijk onmiddellijk voordoet is: waarom wordt er dan niet veel meer belegd in low-risk aandelen? Een van de charmes van het boek van Van Vliet, waarvan Jan de Koning, eveneens beleggingsspecialist bij Robeco, co-auteur is, is dat dit soort vragen niet uit de weg worden gegaan. Wat blijkt?"

Money Life India: A Breakthrough Book

"For the patient do-it-yourself investor, High Returns from Low Risk by Pim Van Vliet is a breakthrough book, in the same league as The Little Book that Beats the Market. In that book, Joel Greenblatt explained how ranking stocks on the basis of high return on capital and low valuation does the job of picking long-term winners. This book, too, offers a quantitative formula. Van Vliet demonstrates that ranking stocks on three filters—low volatility, high dividend yield and rising momentum —yields terrific market-beating results. He shares the excellent back-tested results of this formula"

Bokrecension from Sweden: High Returns from Low Risk

Som något av ett mål för året har jag köpt hem en del ekonomi- och finansböcker. Helt enkelt i syfte att lära mig mer om olika teorier och strategier samt försöka bli än mer kritisk och påläst i mitt beslutsfattande. Den första boken jag läste var Rich Dad Poor Dad som var mer inspirerande och motiverande till att försöka få in ett mer ekonomiskt och drivande tankesätt i vardagen varpå man göder sin egen framgång. Bild High Returns from Low Risk är skriven av en fondförvaltare vid namn Pim Van Vliet, holländare, som grundat och förvaltat fonden Constitutional Equity Fond för Robeco. Boken vill redogöra för vad den kallar för "Investeringsparadoxen". Paradoxen innebär förenklat att devisen "hög risk innebär hög avkastning" inte stämmer. Hög risk tenderar att leda till medioker avkastning medan låg risk och framförallt låg volatilitet leder till exemplarisk avkastning över tid. Således är paradoxen att det är låg risk som ger hög avkastning och tvärtom. Alltså fundamentalt emot vad som predikas i flera läromedel gällande investeringar.

Updated dataset: Low Risk stocks continue to beat High Risk stocks

Our book, High Returns from Low Risk: a remarkable stock market paradox, has been available for sale since the beginning of January 2017. We are very satisfied that the book grabbed the attention of investors from all over the world as we’ve highlighted in previous blog-posts. After the summer we expect some more momentum by introducing the book in other languages as well.

In the English and German book we demonstrate the powerful and remarkable results of investing 100 USD in a portfolio consisting so-called ‘Conservative stocks’ and the results of investing a similar amount of money in a portfolio consisting high-risk stocks, the so-called Risky portfolio. Both portfolios started on the 1st of January 1929 and the book demonstrates the evolution of both portfolios until the first of January 2015. The different graphs, illustrations and tables shown in the book provide a clear message: low-risk beats high-risk when investing in equities.

During 2015 and 2016 we have kept ourselves busy by writing and publishing the book. In the book we promised our readers to inform them once we’ve updated the dataset. As of today readers of the book are able to download and access the updated dataset covering the period January 1929 – January 2017 (password protected, the password can be found in the book in Chapter 15 and equals the third word in the first sentence of this chapter). This updated dataset includes the monthly returns of the ten volatility-sorted portfolios for the years 2015 and 2016. As can be seen in the graph Conservative stocks continue to beat Risky stocks over the last two years.

Book review by ValueWalk.com

"Pim van Vliet and Jan de Koning, both members of Robeco’s quantitative equities team (with van Vliet responsible primarily for the firm’s conservative equity strategies), have written a book challenging the claim that risk and return are positively correlated. High Returns from Low Risk: A Remarkable Stock Market Paradox (Wiley, 2017) is intended for a broad audience of investors. As a result, even though the authors obviously have quant skills, there’s no razzle-dazzle math on display here"

Column in Intercontinental Finance & Law

Risikoarme Aktien erzielen langfristig höhere Erträge

"Für viele Investoren gilt nach wie vor der Glaubensgrundsatz, dass sich eine höhere Rendite ausschlieBlich über ein gröBeres eingegangenes Risiko erzielen lässt. Diese vermeintlich positive Beziehung zwischen Rendite und Risiko ist eine zentrale Erkenntnis in gängigen Kapitalmarktmodellen wie dem CAPM (Capital Asset Pricing Model)."

Factor Investing for the Masses - 3i-Invest.com

"Take a look at the business section next time you’re in a bookshop and the chances are the smiling, bespectacled face of Warren Buffett will be looking at you from multiple book covers, advocating the merits of value investing. It is not quite the same with low-volatility strategies.

Although low-volatility investment strategies have steadily gained popularity among institutional investors worldwide in recent years, there are no ukulele-playing sages who have made this form of investing a key topic in the popular investment genre.

Pim van Vliet, Managing Director of Conservative Equities at Robeco, thought it was time to change this and has published a book that explains the history, methodology and application of the low-volatility anomaly in simple terms."

German book review by German finance blog

Im Gegensatz zu seinem deutschen Kollegen ist Pim van Vliet jedoch – was als Feststellung und nicht als Wertung zu versetehen ist – mit einer gehörigen Portion trockenen Humors ausgestattet, die augenzwinkernd sein jüngst im FinanzBuch Verlag aufgelegtes Buch „High Returns from Low Risk“ (*) durchzieht. Die Kernthese des für die Fondsgesellschaft Robeco tätigen Portfoliomanagers lautet: Etwas mehr Risiko erhöht die Rendite, zu viel davon verringert sie jedoch wieder – dieser Befund ist langfristig stabil, gilt weltweit und über alle Anlageklassen. Vor allem aber widerspricht er dem klassischen Lehrbuchdogma der Wertpapieranlage, demnach höhere Renditen immer mit höherem Risiko einhergehen und umgekehrt. Wie kommt van Vliet nun zu diesem von ihm selbst so bezeichneten „Anlageparadox“?

Nach dem Fußballfeld ist mit „High Returns from Low Risk: Der Weg zum eigenen stabilen Aktien-Portfolio“ (*) nunmehr auch auf dem Börsenparkett der Klassiker Deutschland gegen die Niederlande eröffnet.

Is a free lunch on the menu? - InvestmentEurope Magazine

"There is a general saying that there is no such thing as a free lunch, but High Returns from Low Risk sets out to prove that low volatility stocks can outperform high risk ones over time. Jonathan Boyd has reviewed the 'paradox'.

High Returns from Low Risk als Sparplan - DeutschesConto

"Mit geringerem Risiko als üblich ein größeres Vermögen aufbauen, so übersetze ich den Titel des Buches eines niederländischen Fondsmanagers und Statistik-Strategen.

Die deutschsprachige Ausgabe erschien vor wenigen Wochen im Finanzbuchverlag und sie ist es wirklich wert, aufmerksam gelesen zu werden (ein Exemplar können Sie geschenkt bekommen – mehr dazu am Ende des Artikels). "

Book review in the Financial Times - China edition

"1月20日特朗普就职美国总统以来发布的一系列充满争议性的行政命令举世哗然,但有两点值得一提。一是,虽然此前多数人认为特朗普不太可能实施他在竞选时毁誉参半的主张,我在《华尔街对特朗普由恨转爱用了多久?》一文却指出,研究发现,欧美政客当选后会兑现竞选纲领中的大部分主张。在美国,二战结束以来历届总统平均67%的竞选主张得到实施,在欧洲,这个守信比例更高。二是,特朗普创下了1896年以来美国总统从当选到就职阶段中道琼斯指数上涨幅度第二和回撤最低的记录(图1),尽管民调显示特朗普在交接期的民众满意度48%是近20年来最低,但对于股票市场的投资者来说,这场权力交接过渡之顺畅可喜可贺。"

Interview mit Pim van Vliet - DenkFabrik.Rocks

"Denken Sie einfach an die folgende »Anlegerweisheit«: Je mehr Risiko Sie eingehen, desto höher werden Ihre Renditen sein. Die meisten Aktienanleger, ob professionelle Vermögensverwalter wie Anlageberater und Hedgefonds-Manager oder »do it yourself«-Privatanleger, glauben an dieses Konzept von mehr Risiko, mehr Rendite. Aber stimmt es wirklich?"

German book review by Covacoro

Heute möchte ich das Buch "High returns from low risk" vorstellen, das vor kurzem im FinanzBuch Verlag erschienen ist. Die Autoren sind Pim van Vliet und Jan de Koning.

"Aber, worauf es ankommt: Das Buch ist wertvoll und lesenswert. Nicht vordergründig wegen der Konzepte für die Aktienanlage, die es beschreibt, sondern vor allem, weil diese Konzepte und Einstellungen im privaten und beruflichen Leben genauso gültig sind, wie am Aktienmarkt."

Bucktipp - FondsProfessionell.de

"Im aktuellen Buchtipp des FONDS professionell KLUBS erläutern die Investment-Experten Pim van Vliet und Jan de Koning, warum risikoarme Aktien langfristig eine signifikant höhere Rendite erzielen als risikoreiche Aktien"

Top 5 position for the book at AbnormalReturns.com

The Top 10 (by Unit Sales):

1.Influence: The Science of Persuasion by Robert Cialdini

2.A Man for All Markets: From Las Vegas to Wall Street, How I Beat the Dealer and the Market by Ed Thorp

3.The Subtle Art of Not Giving a F*ck: A Counterintuitive Approach to Living a Good Life by Mark Manson

4.Pacific: Silicon Chips and Surfboards Coral Reefs and Atom Bombs Brutal Dictators Fading Empires and the Coming Collision of the World’s Superpowers by Simon Winchester

5.High Returns from Low Risk: A Remarkable Stock Market Paradox by Pim van Vliet and Jan de Koning

Book review in German by Dr. Oliver Everling

"Das neue Buch aus dem FinanzBuch Verlag mit dem Titel „high returns from low risk“ ist seine persönliche Geschichte, die eine Reihe von persönlichen Anekdoten enthält: nämlich die Geschichte von Pim van Vliet. Pim van Vliet ist Gründer und Portfolio-Manager milliardenschwerer Fonds von Robeco. Er ist zugleich Gastdozent an verschiedenen Universitäten und Verfasser einer Vielzahl finanzwissenschaftlicher Publikationen. Um diese Geschichte zu Papier zu bringen, als ihm Jan de Koning, der als Client-Portfolio-Manager bei Robeco tätig ist. Er leitet Kunden- und Berater-Gespräche, spricht auf Konferenzen und gibt Seminare zu Themen wie die systematische Auswahl von risikoarmen Aktien."

German TradersJournal publishes a review of the book

"Eine höhere Rendite geht immer mit einem höheren Risiko einher!« Für Generationen von Anlegern gilt das als einer der Glaubenssätze des Investierens. Aber hält dieses Dogma auch einer tief gehenden Überprüfung stand? Pim van Vliet und Jan de Koning beweisen in »High Returns from Low Risk« das Gegenteil. Die beiden Investment-Spezialisten haben akribisch historische Marktdaten ab 1929 analysiert, anhand derer sie belegen können: Die Anlage in risikoarme Aktien bringt nicht nur überraschend hohe, sondern sogar signifikant höhere Renditen als die Investition in hochriskante Papiere."

German book review by FondsDiscount

Investmentlogik auf den Kopf gestellt: Hohe Gewinne trotz niedriger Risiken?

"Die Finanzmärkte sind wie eine moderne Version der Fabel vom Hasen und der Schildkröte. Aktien mit weniger Risiko bringen langfristig die höheren Gewinne, sagt Robeco Fondsgründer Pim van Vliet in seinem neuen Buch High Returns from Low Risk."

New blog post on the website of LSE

The success of evidence-based strategies demonstrates that low-risk investment yields superior returns, writes Pim van Vliet.

"My wife is a surgeon, and her field of medicine has been transformed by the ‘evidence-based’ approach. Every pill she prescribes is extensively tested and empirically validated. You will agree that this makes sense, since it directly affects our physical health."

Blog by Eric Falkenstein on the Book

"Pim van Vliet runs one of the oldest and most successful Low Volatility funds in the world, which has now flowered into Robeco’s Conservative Equities brand of funds. It is noteworthy that it is not referred to as “low volatility,” because when he began this strategy in 2006, low volatility was not a ‘thing.’ High Returns from Low Risk is targeted at airport readers and casual investors, and is a quick read—36k words—that makes a profound point: objectively, high volatility stocks are bad investments."